贷款

贷款

2022-03-10 点击:2989

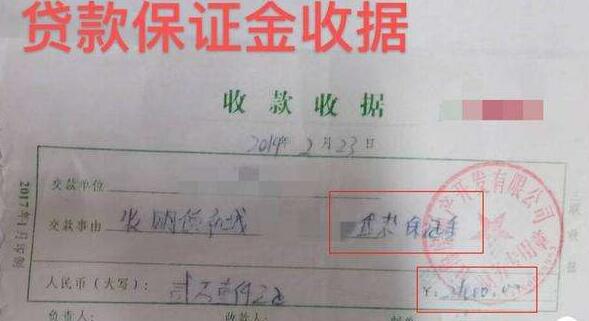

个人贷款保证保险,你真的了解吗?

个人贷款保证保险本质上是一种增信服务,是对贷款还款的一种担保措施。在投保人(借款人)无法按照贷款合同中双方约定的期限和金额偿还欠款时,由其购买保险的公司来承担偿还责任。

1、涉及多方主体:贷款保证保险至少涉及三方甚至四方主体。投保人(借款人)、保险人(保险公司)、贷款人(银行),有时还会有融资担保平台参与。

2、涉及多项融资成本:消费者的融资成本至少包含两至三方面。一是银行的贷款利息;二是保险费;三是如果有第三方融资平台参与的,还需要支付担保费。

3、申请借款和投保需审慎:在申请贷款和投保贷款保证保险时,消费者应充分了解贷款保证保险产品的功能和特点,认真阅读个人征信业务授权书、保险产品介绍等一系列贷款合同和保险合同条款,务必确保在已详细了解并知悉所有材料后,再行签署相关文件。消费者应确保本人购买,避免指定他人代为操作,勿将个人信息随意告知他人。

4、违约有风险:投保人(借款人)在未还清贷款前提前退保,将导致被保险人的信贷损失风险上升;投保人(借款人)无法按期还款时,保险公司代替投保人(借款人)向银行偿还贷款后,将向投保人(借款人)进行追偿。同时,投保人(借款人)的违约情况将被计入个人征信记录,对未来的贷款、出行、就业等都可能产生不良影响。

个人贷款保证保险,你真的需要吗?

个人贷款保证保险虽然融资成本高于普通的银行贷款,但是对于部分无法通过常规渠道获得贷款的消费者而言发挥了积极作用。以下三类人可以选择贷款保证保险来增加获得贷款的成功率:

1、资金周转困难急需贷款:部分消费者尤其是中小微企业,在经营中常常遇到资金周转困难的问题,选择投保贷款保证保险从而获得贷款可以帮助企业渡过难关。

2、有贷款需求无法提供担保或抵押:部分消费者有贷款需求,但是无法提供房屋、车辆等作为抵押物或提供其他担保,在此种情况下,如果资金需求量不是很大,通过购买贷款保证保险能有效解决这一问题。

3、资质无法满足银行直接贷款要求:对于借款人来说,在本身资质不足以满足银行个人贷款要求的前提下,也可以通过此种方式来解决问题。一般消费者在申请此类贷款产品时,银行会降低对申请人的要求,但其投保的保险公司会依托大数据对投保人之前的投保情况、征信记录等进行严格筛选。

消费者是如何通过保险公司的贷款保证保险,获得增信服务,提升贷款成功率。现在清楚了吗?

那么如何维护广大信贷服务消费者的合法权益呢,让我们一起来看看:

1、选择监管部门批准的正规挂牌金融机构办理个人信用贷款业务和个人借款保证保险业务。

2、详细了解信用保用贷款及个人借款保证保险业务流程,确认署名后即承担相关法律责任。

(1)购买借款保证保险前,充分了解借款保证保险产品的功能和特点,并结合自身经济能力和实际需求决定是否购买。

(2)购买借款保证保险时,仔细阅读保险产品责任介绍、保险责任、违约后果、赔偿处理等内容,慎重签署保险合同。

(3)购买借款保证保险后,按照约定,偿还贷款本金及利息,按期缴纳保险费

提高警惕注意个人信息保护

信贷服务消费者应提高自我保护意识,不随意向他人泄露个人信息,如遇不法分子窃取和非法利用个人信息,利用投诉进行诈骗以及遭受不法分子威胁,恐吓等,应第一时间向公安机关报案,以确保人身财产安全。

正确理解信贷服务领域的国家政策依法维权

依法成立的各类信贷服务机构,其业务合同受国家法律保护,业务行为受监管部门监管。信贷服务消费者如认为相关服务机构违法违规,应该依法举报或投诉,拒绝与以牟利为目的的逃废债组织合作。如发生争议和纠纷,信贷服务消费者可通过人民调解、法院诉讼等途径依法解决。

以上就是有关个人贷款保证金的知识讲解已维护个人贷款保证金权益方面的相关内容介绍了,希望对你有所帮助。