贷款

贷款

2021-12-28 点击:5165

除了违法违规收集用户信息,宜信小贷运营的宜享花APP首页上仍采用“日利率低至0.99%”的利率标示方法,涉嫌违反“消费金融公司、小额贷款公司应当以明显的方式向借款人展示年化利率”相关规定。

从去年8月至今年10月,宜信小贷经历四次增资,公司注册资本由2亿元增至15亿元,虽然符合了网络小贷公司注册资本不得低于10亿元的监管要求,但仍未满足跨省经营互联网小贷公司注册资本50亿元的门槛。宜信小贷四次增资为满足开展网络小贷业务的合规指标,但日常经营中却仍存在不少违规行为。

未按规定展示年化利率

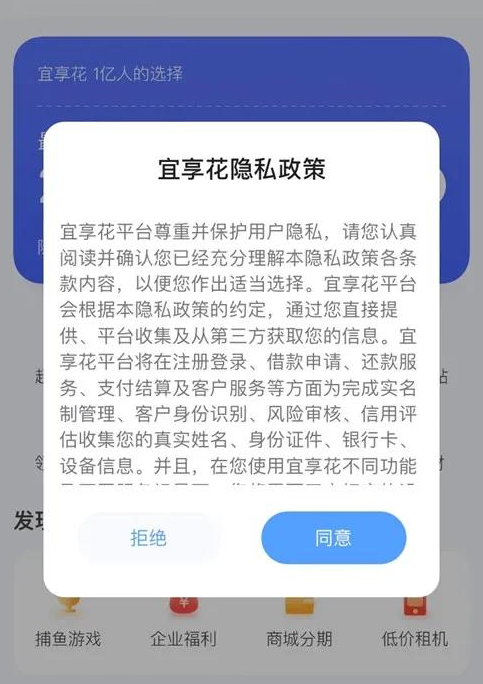

近日,海南网信办在通报中指出宜享花APP在用户申请打开可收集个人信息的权限或申请收集用户身份证号码、银行账号、行踪轨迹等个人敏感信息时,未同步告知用户其目的,或者目的不明确、难以理解。若用户不同意提供非必要个人信息或打开非必要权限,宜享花APP拒绝提供业务功能。

据官网介绍,宜享花是一款高额度、低息费、无抵押的个人消费信贷产品,最高额度为20万元,最多可分12期还款。用户凭身份证即可在手机上申请借款,最快10分钟到账。在宜享花APP登陆界面,用户需点击同意隐私政策方可注册登陆使用。若用户点击不同意其隐私政策,该软件则自动跳转至软件首页,用户亦无法使用游客浏览功能,涉嫌强迫用户同意其隐私政策。

根据《个人信息保护法》相关规定,个人信息处理者不得以个人不同意处理其个人信息或者撤回同意为由,拒绝提供产品或者服务。APP专项治理工作组制定的《移动互联网应用程序(APP)收集使用个人信息自评估指南》亦指出,APP收集个人信息前应提供由用户主动选择同意或不同意的选项,不同意应仅影响与所拒绝提供个人信息相关的业务。

除了违法违规收集用户信息,宜享花的贷款产品利率表述存在问题。据悉,宜享花APP在引流广告中对贷款利率的表述为“宜享花贷款产品的APR综合年化利率区间为10.8%—15.4%”,而在APP首页上标示的利率则为“日利率低至0.99%”。

根据央行于今年3月发布的3号公告(以下简《公告》)显示,央行要求所有贷款机构,包括合作互联网平台均需要明示贷款产品的年化利率。“日利率低至0.99%”的利率表述仍出现在宜享花APP的介绍页面中,涉嫌未明示贷款年化利率及误导消费者。

“贷款机构需明确告知客户该笔贷款在一年内实际偿还的本金利息及其他借贷成本。”

“央行对于贷款利率已做了统一规定,如果贷款机构未按央行的标准标示或执行贷款利率,用户也出现疑问或不知情的情况下,贷款机构则涉嫌在展示利率上打擦边球”,王蓬博进一步分析道。

央行在《公告》中还指出,贷款年化利率可采用复利或单利的方法计算。复利计算方式即内部收益率法(IRR)。采用单利计算方法的,应说明是单利。宜享花在引流广告中标示的年化利率为“APR综合年化利率区间为10.8%—15.4%”,虽按监管规定明示年化利率,但在利率计算方式上并非采用IRR计算方式。

APR展示便于用户理解每个周期(通常是每年)需要付出的借款成本,也便于计算,简单的加减乘除即可得出。IRR计算起来,虽然相较于APR更为复杂,但考虑了货币的时间价值,因此除了借贷产品以外,在保险、投资等领域同样被广泛运用。

从利率展示与实际负担成本角度而言,APR的展示方式更有利于贷款发放机构隐藏成本,在借款手续费、还款方式等方面“动脑筋”。

黑猫投诉上关于宜享花贷款利率的相关投诉并不鲜见。不少用户反映宜享花存在“高利率、暴力催收、诱导购买会员欺骗消费者”等问题。截至发稿,宜享花在黑猫投诉上的投诉量达1240起。

多次增资满足监管红线

宜信小贷是宜信公司(以下简称“宜信”)旗下宜信普诚信用管理(北京)有限公司全资控股的网络小贷公司,股权穿透后发现,宜信小贷的实际控制人为宜信创始人唐宁。宜信小贷经营范围为专营小额贷款业务,通过互联网平台发放贷款、开展小额贷款业务。宜信小贷运营的贷款产品主要为上述提及的宜享花APP。

去年11月,央行发布《网络小额贷款业务管理暂行办法(征求意见稿)》(以下简称《暂行办法》)指出,网络小贷公司注册资本不得低于10亿元,跨省经营的网络小贷公司注册资本不得低于50亿元。此外,网络小贷公司应当主要在注册地所属省内开展业务。

或因《暂行办法》,宜信小贷曾于2020年8月进行首次增资,随后又进行多次增资,于去年8月、11月、12月以及今年10月分别对宜信小贷增资1亿元、2亿元、5亿元、5亿元。

宜信小贷备受宜信关注,不惜多次增资满足监管要求,或与宜信“战略调整”有关。

目前,宜信旗下拥有宜人金科、宜信财富管理公司、宜信博诚保险销售服务(北京)股份有限公司、合翔保险经纪有限公司,分别涉足金融科技、财富管理科技、保险科技及保险经纪等领域。上述四家公司分工各不相同,主要的经营范围分别为提供财务管理服务、提供全球财富管理与投资咨询服务、代理销售人身保险及财产保险业务、提供定制保险和风险管理方案业务。其中,宜人金科在宜信中的地位非同一般。

2019年,宜信旗下的宜人贷网贷平台被整合纳入宜人金科(YRD.NY),成为宜人金科一项子业务。然而,在去年年底,宜人金科与母公司宜信签订业务重组最终协议,将公司定位更改为综合性个人金融服务平台,停止宜人贷经营业务。

据宜人金科公布的三季度报披露,今年三季度,宜人金科促成贷款总额达到68亿元,环比二季度的53亿元增长30%。截至今年三季度末,宜人金科营业收入为12.3亿元,净利润为3.2亿元;其中,信贷业务业务收入为8.94亿元,同比增长20.6%。由此可见,信贷业务仍是宜人金科最大的收入来源。

根据360数科(QFIN)、乐信(LX)、信也科技(FINY)的三季度财报数据,其三季度营业收入分别为46.13亿元、29.69亿元、21.13亿元;净利润分别为15.64亿元、5.81亿元、5.93亿元。对比来看,宜人金科的业绩虽有所回升,但与在美上市的同类金融科技公司相比,该公司的营业收入和净利润仍远远落后。

在助贷规模上,今年三季度,360数科、乐信、信也科技分别发放贷款976亿元、558亿元、381亿元;宜人金科促成贷款总额约68亿元,促成贷款总额不足一百亿元,与上述同类金融科技公司相比,仍存在较大差距。

宜人金科剥离网贷业务走向转型后,业绩增长乏力,在同类金融科技公司间并不具备优势。宜人金科旗下的信贷业务亦难以在线上化金融市场中突围而出。

在这种情况下,宜信想利用宜信小贷来发展宜人金科的信贷业务。

根据工商信息变更记录,2021年12月,宜信将伍庆润变更为宜信小贷新增董事。据了解,伍庆润此前一直是宜信旗下海南海金宜创小额贷款股份有限公司的高管。

综上所述,在宜人金科剥离网贷业务后,宜信对宜信小贷进行增资,一方面或与网络小贷公司注册资本相关监管政策有关,另一方面或与清退网贷业务后,宜信通过宜信小贷开展消费贷和经营贷业务有关。