贷款

贷款

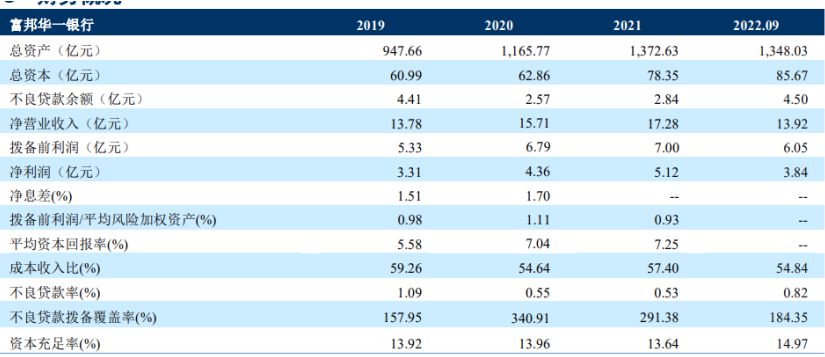

在互联网贷款新规影响下,不少银行联合贷业务持续被整改,放款规模被限制。据卡农社区了解,作为富邦金控的全资子公司,富邦华一银行虽然整体业务增速有所放缓,但线上个人贷款业务依然呈现较快增长。

处罚互联网贷款业务,难道是助贷模式出了错?据卡农社区了解,近日,黑龙江银保监局对龙江银行开出大额罚单,其中多项案由涉及互联网贷款业务,并直指龙江银行对互联网贷款合作方行为管控不力,导致借款人综合融资成本过高。

互联网贷款的便捷性广受借款人的青睐,互联网贷款已经成为消费者面临资金周转困难时的重要选择,但同时互联网贷款也爆出很多不良信息,贷款乱收费,贷款之后遭遇暴力催收,贷款之后被投诉等等问题频发,今天卡农社区给大家说说关于互联网贷款方面的信息。

如今,很多网络贷款产品的广告经常出现在浏览器的网页,对于急需要用钱的人而言,网络贷款确实让人感觉方便快捷,尤其广告中“高额度、低利息、无担保、实时放款”等字眼特别能让消费者心动,导致因网络贷款而上当的事时有发生。

近日,珠海华润银行公告,该行计划发行2022年度30亿元绿色金融债。相关报告披露了该行的运营数据,随卡农社区来了解下。

随着互联网的普及,各类消费金融服务和信用贷款产品逐渐兴起,广大消费者在享受互联网贷款便利的同时,也有部分消费者因过度消费、贷款使用不当等非理性行为面临种种困扰。

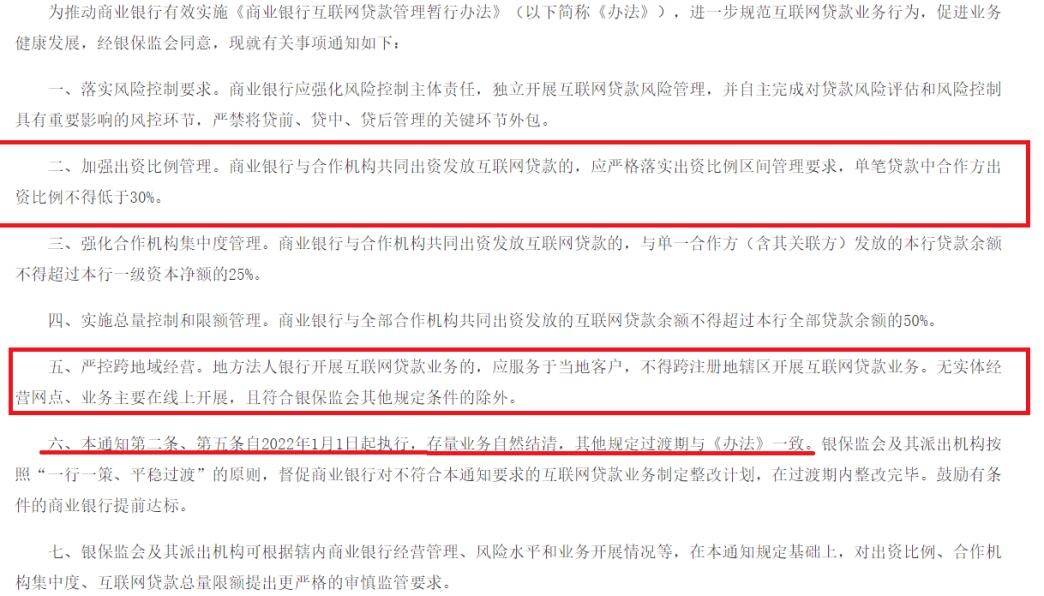

据卡农社区了解,中小银行互联网贷款业务发展将迎来转折点。在银保监会办公厅日前发布《关于进一步规范商业银行互联网贷款业务的通知》(下称《通知》)以来,相关机构正不断强化业务管理,积极落实《通知》的最新要求。

“有大量人群是官方数据无法覆盖到的,由于存在竞争关系,有些机构也不愿意与征信机构共享数据。建议给商业征信一点宽容度,发放更多征信牌照。统一征信做统一征信的事,商业征信做商业征信的事。”

互联网贷款管理“空心化”问题再迎解决方案。日前,中国银保监会印发《关于加强商业银行互联网贷款业务管理提升金融服务质效的通知》(以下简称《通知》)。

银保监会近日印发的《关于加强商业银行互联网贷款业务管理提升金融服务质效的通知》(以下简称《通知》)引发关注,尤其是其中提到的延长存量合规整改一事,不仅让银行获得“喘息”机会,也让不少助贷机构长舒一口气。

银保监会官网于7月15日发布信息显示,银保监会近日印发《关于加强商业银行互联网贷款业务管理提升金融服务质效的通知》(以下简称《通知》),决定将银行互联网贷款存量业务过渡期延长至2023年6月30日。在分析人士看来,这不仅让银行获得“喘息”机会,也让不少助贷机构长舒一口气。

为进一步规范商业银行互联网贷款业务行为,促进互联网贷款业务健康发展,银保监会近日印发《关于加强商业银行互联网贷款业务管理提升金融服务质效的通知》(以下简称《通知》)。

7月15日,银保监会发布《关于加强商业银行互联网贷款业务管理提升金融服务质效的通知》(下称《通知》),进一步明确细化商业银行贷款管理和自主风控要求,规范合作行为,促进平台经济规范健康发展。

据卡农社区了解到,近日,平安银行股份有限公司厦门分行因与个别互联网公司联合发放的互联网贷款不符合监管要求等三项违规被罚款200万元,并有三名员工受到警告。

继蚂蚁集团整改“借呗”产品,开启品牌隔离工作后,其他互联网巨头也相继对旗下产品动手。据卡农社区了解到,近两日,有业内人士多方调查,不少互联网平台正在调整贷款业务,其中有平台低调更换了旗下贷款产品名称,也有平台在贷款首页新增披露了对应贷款来源。

为了强化互联网贷款业务的监管,2020年7月,银保监会发布《商业银行互联网贷款管理暂行办法》(下称《办法》),时隔8个月后再度印发《关于进一步规范商业银行互联网贷款业务的通知》(下称《补充通知》),随卡农社区来了解下现在情况如何。

近日,业内人士在一次贷款测试中就碰到了类似问题:在互联网平台的广告主上点击一个贷款广告,却被层层导流注册数个平台,仅申请一个贷款产品,但事后却接到了十余个信贷中介营销电话。缘何屡有导流平台脚踩红线?后续这一顽疾又该如何整治?随卡农社区来了解下。

互联网时代,各网络平台App的借贷广告无处不在,从平台借钱无门槛、无抵押,注册到提交分分钟可以搞定。可是,也有很多消费者因互联网贷款利率过高、费用不透明、存在诱导超前消费等问题而被“套路”。

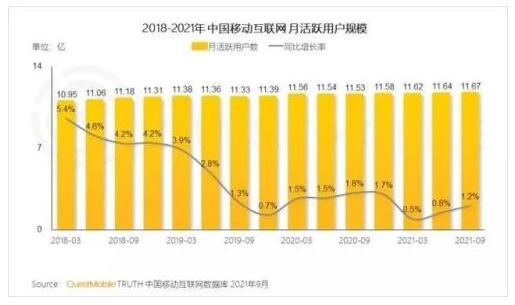

金融机构及互金平台纷纷砸钱进行产品营销推广背后,是用户增量不断向天花板靠近,金融行业普遍面临“获客难”、“获客贵”问题,那中小金融贷款机构如何提高竞争力呢?随卡农社区来了解下。

2月11日,人民银行发布《2021年第四季度中国货币政策执行报告》(下称“报告”),要求坚持稳字当头、稳中求进,积极主动贯彻落实中央经济工作会议精神,加大金融对实体经济的支持力度,继续做好“六稳”“六保”工作,为保持经济运行在合理区间营造适宜的货币金融环境,随卡农社区来了解下。